Geautomatiseerde dienstverlening: de impact op de ervaringen van je klant

In de financiële sector verdwijnen tienduizenden banen, omdat dienstverlening steeds meer gestandaardiseerd wordt. Reorganisaties volgen elkaar in rap tempo op. Dit is aantrekkelijk en efficiënt, want mensen zijn duur en langzaam. Een verzekering kun je inmiddels zelf online afsluiten, alsook een hypotheek. Geautomatiseerde processen die eerder banen opleverden. Ook bij klantenservice zien we een enorme verschuiving van traditionele loketten, telefoontjes en e-mails naar chatbots en FAQ’s. Maar wat is de invloed op de klantervaring, als er een dringende vraag is en geen telefoonnummer beschikbaar is?

Dit kunnen we meten aan de hand van socialmedia-analyse. Hoe je omgaat met die impact? Dat kun je leren van onderstaande analyses over hypotheekverstrekkers en zorgverzekeraars.

Het ontstaan van behoeftes

De ontwikkeling van digitalisering is onvermijdelijk, ongeacht of de klant of burger het wil of niet. Dat hoeft niet erg te zijn, want dat we niet altijd naar de wensen van de klant moeten luisteren bewees Henry Ford eerder. Toen hij consumenten vroeg wat ze het liefste wilden, werd geantwoord met “snellere paarden”. Maar in werkelijkheid was er een behoefte om sneller van A naar B te komen en werd het paard vervangen door de auto. Deze innovatie leverde meer werk op voor en door mensen, omdat auto’s en treinen voor veel meer doelen ingezet konden worden. De vraag is nu of schaalvergroting en snelheid de beweegredenen zijn voor de digitalisering-trend in de financiële sector, of dat het puur een besparing is op personeelskosten.

Meerdere bedrijven maken hun klantenservice zo onaantrekkelijk mogelijk om zo kosten te reduceren, maar dit kon simpelweg niet. Het was een geautomatiseerde stem, maar eentje die je simpelweg niet doorverbond tot een echt persoon. Een klantenservice die langzaam, slecht, of duur is is naar. Maar een die überhaupt geen klantenservice is maar een betaalde geautomatiseerde informatielijn is onacceptabel. – online quote via Klacht.nl

Telefoontjes versus geautomatiseerde mails

Bij het opzeggen van diensten moet de klant zich in allerlei bochten wringen. Er kan vaak alleen telefonisch worden opgezegd, maar als klanten iets nodig hebben moeten zij het doen met FAQ’s. Als ze bellen horen zij: “u kunt alles terugvinden op onze website”. Uit onderzoek van MWM2 blijkt dat de drempel om op te zeggen een grote reden is om niet klant te blijven of te worden. Het zou dus niet alleen makkelijk moeten zijn om klant te worden, maar ook om op te kunnen zeggen. Daarbij is het belangrijk dat als iets fout gaat, de klant het gevoel krijgt dat persoonlijke of speciale behandeling nog wel een optie is. Software en robots kunnen veel, maar menselijke kennis en handelingen zijn niet altijd volledig te vervangen.

Ik kreeg te horen dat door een storing dossiers zoek zijn geraakt. Mij werd verzocht het opnieuw te melden. Op mijn vraag of het dan nu met voorrang behandeld kon worden, kon de dame geen antwoord geven. Ik ontving wederom een geautomatiseerde email waarin de reactietijd nu op 20 dagen staat. Als klant met een behoorlijk verzekeringspakket, verwacht ik dat het nu met spoed behandeld wordt. Dit gebeurt niet, wat maakt dat ik snel zal uitkijken naar meer klant- en servicegerichtere maatschappijen. – online quote via Klacht.nl

Hypotheekverstrekkers: willen we nog betalen voor advies?

Online laten consumenten zich vooral leiden door reviews, maar ook offline zijn meningen en advies belangrijk. In eerste instantie die van een kennis en in tweede instantie die van de verkoper. Echter, dit geldt vooral als advies en als aandacht gratis wordt gegeven. Wat gebeurt er als advies een betaalde service wordt, zoals bij het afsluiten van een hypotheek? Partijen als de Hypotheker vragen makkelijk 3000 euro, ongeacht de hoogte en keuze van de hypotheek. Ook hier zien we de digitalisering-trend: mensen die zelf goedkoop of gratis hun eigen hypotheek online afsluiten.

Niet alleen zou je denken dat dit heel tricky kan zijn voor mensen met minimale financiële kennis, ook zou dit voor veel fouten in het proces en problemen in de toekomst kunnen zorgen. Maar wat blijkt uit onze social analyses? Dat de doe-het-zelf-trend bij hypotheken positiever wordt ervaren dan de bemiddeling van adviseurs en dat de waargenomen kwaliteit en snelheid van klantenservice ook hoger wordt. Namelijk: hoe minder de kosten en hoe lager de verwachtingen, des te hoger de tevredenheid als de hypotheek goed wordt afgesloten.

Ik ben 2 jaar geleden met Eyeopen in zee gegaan en is mij erg goed bevallen. Als ik vergelijk met vrienden die voor een meer regulier traject zijn gegaan en een adviseur in de arm hebben genomen ben ik wel duidelijk meer tijd kwijt geweest. Maar let wel, ik was een euro of 1600 goedkoper uit. – online quote van Tweakers forum

Ook kan het liggen aan het feit dat de klant zichzelf verantwoordelijkheid houdt voor het hele proces. En anders kan hij de schuld bij de adviseur leggen, waar de consument immers veel geld voor betaalt.

Je betaalt een adviseur omdat hij de regels kent, het rekenwerk doet en zorgen uit handen neemt. Als adviseur dien je bedragen zelf te controleren omdat je weet dat de klant niet over de juiste kennis beschikt. De adviesvergoeding van 2200 euro (wat sowieso niet weinig is) mag dan best wel naar beneden afgesteld worden. – online quote van Fok forum

Zorgverzekeraars: het belang van continue contactmomenten

De markt van zorgverzekeraars is een vreemde eend in de bijt, want overstappen naar een andere zorgverzekeraar kan alleen in de laatste anderhalve maand van elk jaar. Daardoor is de verdeling van de marketingbudgetten anders. Deze periode gaat gepaard met hoge investeringen en verwachtingen. Het aantal verzekerden dat overstapt ligt rond de 6 procent.

Uit de social analyses blijkt dat de drempel om over te stappen en de onzekerheden daarbij voor consumenten de grootste barrière is. Ten eerste is het een flink uitzoekwerk in een korte periode, waar de meeste mensen in de drukke decembermaand niet altijd zin in hebben. Ten tweede weet men niet goed hoe ze op dit moment gedekt zijn en of, zo ja wat beter kan. Bovendien zorgt overstappen voor een bepaalde onzekerheid en risico rondom huidige ziektes, medicijnen en toekomstige situaties zoals zwangerschap. Dit alles bij elkaar zorgt ervoor dat de overstapperiode gepaard gaat met flink wat emoties en frustraties, terwijl het functioneel steeds makkelijker wordt om over te stappen. Hier zien we de digitalisering-trend in de vorm van chatbots, vergelijkingssites, FAQ’s en geautomatiseerd overstappen.

Het probleem is dat zorgverzekeraars mentale barrières en onzekerheden weg moeten nemen, in plaats van functionele barrières. Een ander probleem is dat consumenten denken vanuit waar ze precies voor betalen en welke zorg ze afgedekt krijgen, in plaats van het afkopen van een risico. Een inboedel-, uitvaart- of reisverzekering wordt wél gezien als risicodrager, terwijl men bij een zorgverzekering het gevoel heeft zorg in te kopen en daar recht op te hebben.

Daarbij is er geen gevoel meer van solidariteit en vertrouwen onder consumenten. “Waarom zou ik moeten bijdragen aan anticonceptievergoedingen voor anderen als ik er zelf geen gebruik van maak?” Daarom wil de consument zelf kiezen welke modules hij nodig acht en deze automatisch kunnen aan- en uitzetten gedurende het jaar. Maar deze doe-het-zelf-trend zorgt ervoor dat consumenten veel te veel keuzes hebben en het te ingewikkeld vinden worden, blijkt uit de social analyse. En dan gaan consumenten op zoek naar onafhankelijk, gratis advies van iemand die hun keuzes beperkt.

Wat moet de zorgverzekeraar doen voor een tevreden en loyale klant? Incentives kunnen werken, maar het zit vooral in transparantie en de juiste communicatie. Proactief en gedurende het jaar, niet alleen in de laatste twee maanden. Als de klant gedurende het jaar niks hoort en in december een brief met premieverhoging ontvangt, wat doet dat dan voor de klantrelatie? En met het vertrouwen dat de klant goed zit en de juiste verzekering en module heeft?

Ben ik de enige die het zo raar vindt dat geen enkele verzekeraar moeite doet om je te houden? Qua premie zijn ze zeker competitief. Echter als ik nu overstap via bijv CashbackXL, levert me dat een extraatje op van € 32,50 toch ongeveer een extra “korting” van 3%. Waarom bieden zorgverzekeraars dan, naar mijn weten, niks aan voor hun bestaande klanten – online quote van Tweakers forum

Geautomatiseerde dienstverlening zorgt voor klantverlies?

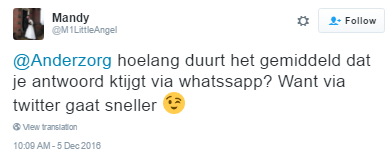

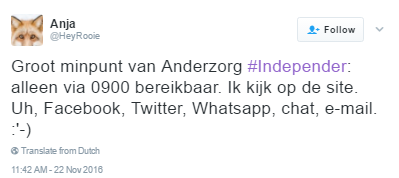

Consumenten hebben hun eigen voorkeur qua platform om te communiceren en die willen ze liever niet verlaten. Het is dus belangrijk dat je de klant een keuze geeft en dat je vooral op de beschikbare kanalen aanwezig bent en tijdig reageert. Daarbij verwachten klanten dat social media (WhatsApp, Twitter, Facebook) sneller werken dan de telefoon en dat er geen wezenlijke verschillen zijn tussen de socialmedia-platformen. Klanten kunnen makkelijk een organisatie vinden die reageert waar ze willen en zullen de vuile was buiten hangen over organisaties die dat niet doen.

Belangrijk is dat er een lijntje komt tussen voorheen gescheiden afdelingen: social en klantenservice. Als je dit echt goed doet, zijn enorme rendementen te behalen. Dit resulteert in loyale klanten voor het leven, maar ook klanten die de boodschap versterken en delen met hun vrienden. Klanten bepalen het medium, maar je kunt juist op een persoonlijke manier verrassen in de zin van een telefoontje ná een online gesprek of een mailtje ná een offline ervaring.

Digitalisering, hoe ga je om met klantervaringen?

Hoe kun jij omgaan met de impact van klantervaringen bij digitalisering in de financiële sector? Enkele tips ter afsluiting:

- De beweging naar online dienstverlening is een gegeven, maar ga er bewust mee om. Vraag je bij het ontstaan van klantbehoeftes af wat het doel is versus het middel. Wil de klant liever persoonlijk contact, snellere reacties of een goeie oplossing voor het probleem?

- Ontzorg en help de klant als hij betaalt voor advies. Deze wil waar voor zijn geld. Een adviseur moet proactief handelen, verwachtingen en verantwoordelijkheden managen.

- Loyale klanten krijg je door het inbouwen van meerdere contactmomenten, ook al is er geen probleem of verlengingsmoment. Ontevreden klanten krijgen relatief gezien veel meer aandacht, maar juist tevreden klanten moet je benaderen, bedanken en belonen.

- Zorg dat de drempel om klant te worden of te beëindigen zo laag mogelijk is en maak de keuze van het kanaal in beide gevallen gelijk. Als ik via e-mail klant kan worden, zou ik ook op die manier moeten kunnen opzeggen.

- Wees transparant over openings- en reactietijden en geef de klant een eerlijke keuze qua platform, zonder dat hier een veel langere wachttijd geldt. Vooral de kwantiteit en beschikbaarheid van het contact is belangrijk.

- Stel persoonlijke dienstverlening beschikbaar als dat nodig is. Geautomatiseerde dienstverlening wordt veel geaccepteerd, maar niet als er iets echt mis gaat.

Heb jij nog aanvullingen hierop? Laat het dan weten in de reacties.

Afbeelding intro met dank aan 123RF.